「給与所得控除」という言葉を聞いたことがあるでしょうか?耳慣れない人が多いと思いますが、あなたの受け取る給与の金額に深く関係しています。

今回は、その給与所得控除とは何かを詳しく解説します。

2020年4月には大規模な税制改正が実施されたので、あなたの給与にどのような影響があるのか、また一人暮らし女性ができる節税対策についても解説します。

何気なく受け取っている給与の中身について、改めて理解を深め、オトクな節税もしてみませんか?

こんにちは。ファイナンシャルプランナーのチエです。

私はフリーランスとして独立する前、10年以上会社員として働いていました。

毎月の給与の金額はチェックしても「会社員だから給与は毎月ほとんど変わらないし」と、特にその中身について詳しく調べることはほとんどありませんでした。

特に「給与所得控除」については、何のことか、さっぱり意味が分かりませんでした。

しかし、実は会社員でも節税して、もらえるお金を増やすことができます。給与の中身を知ることは、節税にも役立つのです。

今回は給与所得控除とは何か、2020年の法改正のポイント、そして一人暮らしの女性でもできる節税対策についてご紹介します。

給与所得控除とは

「給与所得控除」、聞いたことあるけど言葉の意味はよくわからない…という方、きっと多いと思います。

まずは、それぞれの言葉の意味から説明します。「給与」と「所得」の違いもきちんと理解しておきましょう。

| 給与 | 会社で働く会社員などが、 労働の見返りとして事業主から支払われる、 基本給や手当などすべて含んだもののこと |

| 所得 | 給与の金額から 「給与所得控除」を差し引いた金額のこと |

| 控除 | ある金額から一定の金額を差し引くこと (給与の場合はあらかじめ年金や保険、 各種税金を差し引いていることを指します) すべての国民が公平に税金を負担すべきだという 考えに基づいて生まれた仕組み |

会社員が支払っている税金や社会保険料は、「給与の金額」ではなく「所得」に対して課されます。

所得とは、給与の金額から「給与所得控除」を差し引いた金額のことです。

まずは、この「給与所得控除」について理解するために、自営業と会社員の違いを例に考えてみましょう。

自営業の場合、商売をするために仕入れをしたり、営業に行くための交通費など、様々な「経費」がかかります。

フリーランスを含む自営業の人達は、毎年の確定申告で前年の売上(収入)金額と経費を申告します。その売上(収入)金額から経費を差し引いた金額が、その年の所得金額とみなされます。

会社員の場合、個人に対する経費を意識することはあまりないと思いますが、実際には仕事用のスーツやバッグ、靴などのお金がかかることがありますよね。

しかし、会社員は自営業の人のように自ら経費を申告することはできません。

そこで、「会社員でもこれくらいの経費がかかるよね」という金額を法律で定め、その金額を「給与所得控除」として、税金を計算する際に給与から差し引いているのです。

自営業の「必要経費」にあたるのが、会社員の「給与所得控除」というわけですね。

給与所得控除の金額は年収によって異なります。年収が低いほど控除率が高く、年収が高いほど控除率が低くなります。

給与所得控除の金額が大きいほど、払う税金の金額は少なくて済みます。

「仕事でしか使わないカバンやパンプスを自腹で買わないといけないなんて大変」と思われたことがあるかもしれませんが、実は給与所得控除というかたちできちんと考慮されているのですね。

源泉徴収票を見てみよう

自分の給与所得控除の金額がいくらなのかは、毎年会社から受け取る「源泉徴収票」を見れば簡単に分かります。

源泉徴収票とは、1年間に会社から支払われた給与等の金額と、自分が支払った所得税の金額が記載された書類のことで、毎年12月または1月の給与明細と共に配布されることが多いと思います。

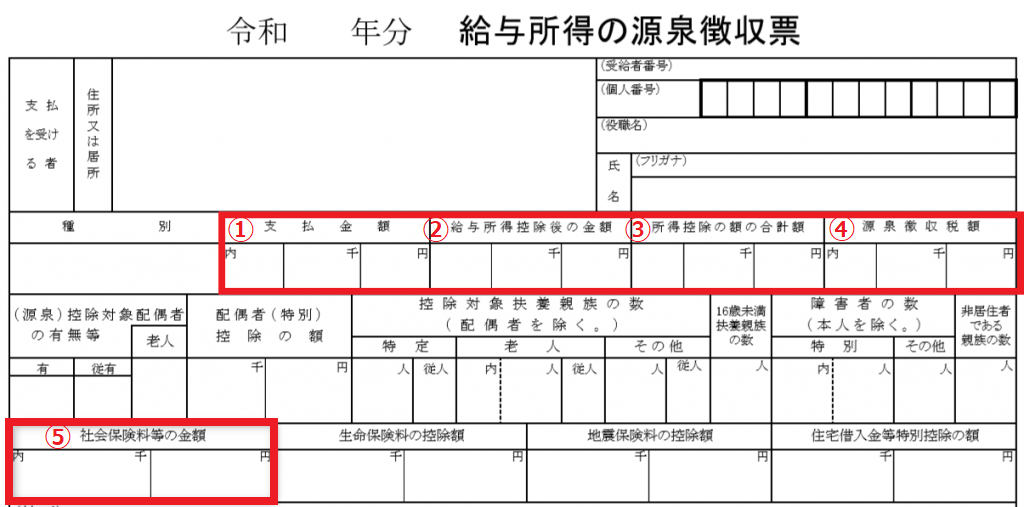

一見難しそうな書類に見えますが、実はおさえておきたいポイントは上記の図(源泉徴収票の見本)の赤枠で囲った5つの項目だけなので、あまり身構えず見ていきましょう。

①支払金額

1年間に支払われた給与と賞与の金額で、いわゆる「年収」です。

年収を聞かれる機会は多いと思いますので、この数字は覚えておくと便利ですね。

②給与所得控除後の金額

「①支払金額」から給与所得控除額を差し引いた金額です。

今回ご紹介するテーマでもある「給与所得控除」の金額そのものは、源泉徴収票には記載されていません。

「①支払金額-②給与所得控除後の金額=給与所得控除額」となるので、給与所得控除額を確認するには、自ら計算する必要があります。

③所得控除の額の合計額

所得税の金額を計算するために必要な課税所得を計算するためには「①支払金額」から、②でご紹介した計算方法によって出した「給与所得控除額」だけでなく、さらに「所得控除」も差し引く必要があります。

所得控除とは、納税者の個人的な事情を考慮しようというもので、以下のような控除の合計額が該当します( 多くの一人暮らし女性に関係ある控除のみ抜粋)。

| 生命保険料控除 | 生命保険料、介護医療保険料、個人年金保険料を支払った場合に、 その一部の金額を控除することができるもので、 控除限度額はそれぞれ年間4万円(合計12万円) |

| 基礎控除 | 全員に一律で適用され、2020年の法改正により 基礎控除の金額が38万円から48万円にアップした |

| 社会保険料控除 | 健康保険料、厚生年金保険料、雇用保険料、介護保険料などの 社会保険料の金額を全額控除することが可能 |

| 小規模企業共済等 掛金控除 | 企業型確定拠出年金(企業型DC)や 個人型確定拠出年金(iDeCo)で 支払った金額を全額控除することが可能 |

④源泉徴収税額

「②給与所得控除後の金額」から「③所得控除の額の合計額」を差し引き、最終的に計算された所得税の金額です。1年間で支払った所得税の合計額が分かります。

⑤社会保険料等の金額

健康保険料、厚生年金保険料、雇用保険料、介護保険料などの合計金額です。これらの社会保険料の金額は全額控除することができます。

給与明細に記載されている給与の金額と、実際の手取り金額に大きく差が出るのは、この社会保険料の影響が大きいためです。

2020年の改正ポイント

2020年は、大きな税制改正が実施されました。

一人暮らし女性に関係する可能性がある改正ポイントは、主に下記になります。

- 給与所得控除の引き下げ

- 基礎控除の引き上げ

今回の税制改正は、2020年分の所得税から適用されるので、今年の年末に行われる年末調整から適用されます。

給与所得控除の引き下げ

給与所得控除に関する変更点は、主に2つ。

1点目に、「給与等の収入金額」と「給与所得控除額」の上限が引き下げられましたが、これは年収850万円以下の人には関係ありません。

2点目として、「給与所得控除額」が一律で10万円引き下げられました。これは皆さんに関係があることで、 すでにご説明した源泉徴収票上のポイント「②給与所得控除後の金額」に関係します。

給与所得控除は、収入金額に応じて下記の表のように計算されます。

給与所得控除額が引き下げられるということは、その分支払う税金が増え、手取りが減ってしまうということです。

◆これまで(2017年分から2019年分)の給与所得控除の計算

| 給与等の収入金額 (給与所得の 源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 180万円以下 | 収入金額×40% 65万円に満たない場合には65万円 |

| 180万円超 360万円以下 | 収入金額×30%+18万円 |

| 360万円超 660万円以下 | 収入金額×20%+54万円 |

| 660万円超 1,000万円以下 | 収入金額×10%+120万円 |

| 1,000万円超 | 220万円(上限) |

出典:国税庁

◆現在(2020年分以降)の給与所得控除の計算

| 給与等の収入金額 (給与所得の 源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 180万円以下 | 収入金額×40%-10万円 55万円に満たない場合には55万円 |

| 180万円超 360万円以下 | 収入金額×30%+8万円 |

| 360万円超 660万円以下 | 収入金額×20%+44万円 |

| 660万円超 850万円以下 | 収入金額×10%+110万円 |

| 850万円超 | 195万円(上限) |

出典:国税庁

基礎控除の引き上げ

基礎控除額は、これまで一律「38万円」だったものが、改正により合計所得金額に応じて「16万円~48万円」の範囲内で段階的に定められることになりました。

| 個人の合計所得金額 | 控除額 |

|---|---|

| 2,400万円以下 | 48万円 |

| 2,400万円超 2,450万円以下 | 32万円 |

| 2,450万円超 2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

出典:国税庁

合計所得金額が2,400万円以下であれば、控除額が48万円に引き上げられることになります。

年収が850万円以下の人は、給与所得控除で10万円引き上げられても、基礎控除額が10万円引き下げられるので結果的に相殺されて、手取り金額に影響が出ません。

今回の法改正では、手取り金額に影響が出ないという人も多いと思います。しかし、このように法改正によって受け取る給与の金額が変わる場合があることを覚えておきましょう。

一人暮らし女性ができる節税対策

少子高齢化などの社会的背景により、日本の財政は決して良い状態とは言えません。消費税も8%から10%に増税されましたよね。

会社員の場合、税金は天引きされているため、税金を支払っている実感があまりないかもしれません。

しかし、実はこんなに税金を支払っているのです。独身の女性の平均月収ごとに、引かれる税金を簡易的に計算したのが下記の表になります。

給与から引かれる税金には、所得税と住んでいる都道府県や市区町村に支払う住民税があります。

◆平均月収別の住民税・所得税の早見表

| 平均月収 | 住民税 | 所得税 |

|---|---|---|

| 18万円 | 9,679円 | 3,312円 |

| 20万円 | 11,200円 | 3,870円 |

| 22万円 | 12,700円 | 4,430円 |

| 24万円 | 14,500円 | 5,088円 |

| 26万円 | 16,300円 | 5,746円 |

| 28万円 | 18,100円 | 6,862円 |

| 30万円 | 19,900円 | 8,178円 |

※住民税の税率はお住まいの自治体によって異なりますが、ここでは通常適用される「標準税率」で試算しています

だいたい1割くらいが税金になっていますね。このほかに、社会保険等の金額が差し引かれて、手取りとして手元に入ります。

今後も増税が行われる可能性を視野に入れ、今のうちから、できるだけ節税を心がけるようにしたいものです。

そこで、一人暮らしの女性ができる節税対策について解説します。

各種控除を活用する

所得税を計算する際に、所得から差し引いてもらえる「控除」の金額を増やすことで、支払う税金を少なくすることができます。会社員ができる控除として代表的なものには下記の3つがあります。

①保険料控除

生命保険などに加入している場合、一定の金額の所得控除を受けることができます。

会社員の場合、保険会社の発行する書類を会社に提出すれば、会社で年末調整を行ってくれるので、忘れずに手続きするようにしましょう。

②医療費控除

医療費控除とは、1年間に支払った医療費の合計が10万円を超えた場合、超えた額を所得から控除して税金が還付・減額されるものです。

年間の医療費が10万円かからない場合でも、医療費控除の特例として2017年から始まった「セルフメディケーション税制」を利用できる可能性があります。※医療費控除との併用は不可

いずれも会社が行ってくれる年末調整の対象にはならないため、控除を受けるためには自分で確定申告を行う必要があります。

●医療費控除とセルフメディケーション税制の違い

| 医療費控除 | セルフメディケーション税制 | |

|---|---|---|

| 対象額 | 10万円以上 | 1万2,000円以上 |

| 上限額 | 200万円 | 8万8,000円 |

| 対象 | 病気やけがの治療のための医療費 | スイッチOTC医薬品のみ ※要指導医薬品及び一般用医薬品のうち、 医療用から転用された医薬品 |

●医療費控除

医療費控除の対象は、病気やけがの治療のための医療費で、インフルエンザの予防接種、近視用のコンタクトレンズの購入費、病気の予防のためのサプリメントなどは対象になりません。

確定申告の際には、医療費控除の場合は「医療費控除の明細書」を添付する必要があります。

ただし、加入している協会けんぽや健康保険組合から配布される「医療費のお知らせ」(医療費通知)を添付することで 「医療費控除の明細書」 の記入を省略することができますので、ぜひ活用しましょう。

●セルフメディケーション税制

セルフメディケーション税制は、スイッチOTC医薬品(医療用から転用された医薬品)を一定金額以上購入した場合に所得控除の対象となるものです。風邪薬や頭痛薬なども含まれるので、気になる方は厚生労働省が公表している対象品目一覧からご確認ください。

また、商品パッケージに記載されている下の共通識別マークからも、この制度の対象商品か確認することができます。

確定申告の際は、対象の医薬品購入時のレシートが必要になります。

③寄附金控除

国や地方公共団体などに対して「特定寄附金」を支出した場合、所得控除を受けることができます。最近人気の「ふるさと納税」をした場合も、この寄附金控除を受けることができます。

医療費控除と同様、寄附金控除も自分で確定申告を行う必要がありますが、1年間の寄附先が5自治体以内であれば、確定申告が不要な「ワンストップ特例制度」を利用することができます。

ただし、医療費控除のために確定申告を行う場合は、ワンストップ特例制度の手続きを行っていても、改めて確定申告の際にふるさと納税の寄附控除の申請が必要になるのでご注意ください。

④小規模企業共済等掛金控除

小規模企業共済等掛金控除は、主に中小企業の経営者や個人事業主が受けられるものですが、会社員の場合は 企業型確定拠出年金(企業型DC)や個人型確定拠出年金(iDeCo)で支払った金額を全額控除することができます。

勤務先から配布される年末調整の書類「保険料控除申告書」に必要事項を記入して提出すれば、会社の方で控除の手続きを行ってくれます。

ただし、給与から掛金が天引きされている場合は、上記の書類に記入しなくても自動的に手続きが行われます。

個人型確定拠出年金(iDeCo)に関してまとめた記事はこちら

・初心者にもおすすめ!iDeCoの始め方<前編>iDeCoって何?

・初心者にもおすすめ!iDeCoの始め方<中編>口座の開き方

・初心者にもおすすめ!iDeCoの始め方<後編>掛金・商品の決め方

社宅や独身寮を検討する

自分でアパートやマンションを借りて一人暮らしをしている場合、会社から「住宅手当」や「家賃手当」が支払われている人も多いと思います。

住宅手当や家賃手当は「給与所得」としてみなされるため、所得税の課税対象になります。

一方で、会社が提供する社宅や独身寮に一定の家賃を払って住んでいる場合、その家賃には税金はかかりません。

もし勤務先で社宅や独身寮に住むことを選択できる場合、節税の観点からも積極的に検討してみてはいかがでしょうか。

今回は、もらえる給与の金額に深く関係する「給与所得控除」について解説しました。給与所得控除は、所得税を計算する際に収入から差し引いてもらえる金額です。

仕事で使うカバンやパンプスなど、自腹で支払っているつもりでも、実は「会社員の経費」として、給与所得控除というかたちで考慮されているのです。

2020年の税制改正では、給与所得控除の金額が引き下げられますが、年収850万円以下であれば、基礎控除の金額の引き上げによって相殺されるので、影響はありません。

しかし、将来的に再び税制が改正されることで、増税となる可能性もあるので、会社員でも節税を心がけるようにしたいものです。

医療費控除や寄付金控除など、一人暮らしの女性でもできる節税対策をぜひ検討してみてくださいね。