第1回の記事では「一人暮らし女性が駅近コンパクトマンションを選ぶ理由」について、 第2回の記事では「賃貸と比較したときに購入を選ぶ理由」について検証しました。

最後となるこの記事では、「いま」買う理由について検証します。

いつか買うなら「いま」がおトク

ここまで見てきたように、分譲マンションには多くの魅力がありますから、一人暮らしでもマンションを買おうと思う女性が存在することは、共感いただけると思います。

しかし、総務省の調査によると、一人暮らし女性の平均貯蓄額は264万円(40歳未満の場合)です。

マンションを買ったとしても、いざというときの生活費を手元に残しておく必要があります。購入時の諸費用(各種手数料や税金)、引っ越し費用などを払うことを考えれば、頭金をほとんど入れずに買っているということになります。

※ 参考:総務省統計局「平成26年全国消費実態調査」平成 27 年9月 30 日

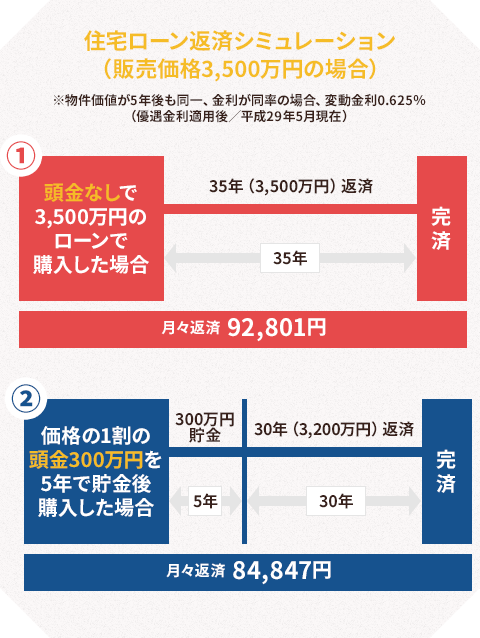

頭金なしで買うというのは、大丈夫なのでしょうか?

頭金を貯めるよりも「いま」買う

頭金を300万円用意すると、住宅ローンの総返済額は30万円減ります。

よく耳にする「頭金を貯めてから購入した方がお得」というのはこのことです。

でも、考えてみてください。

頭金のための貯金をしている間にも、家賃は発生しています。

②の場合、貯金をしている5年間で、仮に家賃が月々9万円の賃貸に住んでいた場合、

月々9万円×12ヶ月×5年=540万円

を、家賃として支出しなくてはいけません。

つまり、マンション購入の為に頭金を貯金してから買うより、購入後に貯金をした方がお得となります。

しかも5年間で300万円貯金するには、月々約5万円を家賃とは別に貯金しなくてはいけません。(月々5万円×12ヶ月×5年=300万円)

そしてコンスタントに毎月5万円の貯金をすることは、けっして簡単なことではありません。

ですので、マンションを買う女性たちは、購入後に貯金をして、余裕のあるときに繰り上げ返済という手段を選んでいるのです。

また、「いま」買う理由のもうひとつは、金利です。

低金利時代だから「いま」マンションを買う

住宅ローンの返済額は、金利によって変わります。

たとえば販売価格3,500万円のマンション。

低金利時代のいまなら、以下のような資金計画で買えます。

| 販売価格 | 3,500 万円 |

| 頭金 | 300 万円 |

| 借入額 | 3,200 万円 |

| 金利 | 0.625 % |

| 月々返済額 | 84,847円 |

※変動金利0.625%(金利優遇適用後)、35年返済の場合 ※2019/3/25現在

もし金利が1%上昇したら…

| 同じ頭金で購入の場合 | |

|---|---|

| 販売価格 | 3,500 万円 |

| 頭金 | 300 万円 |

| 借入額 | 3,200 万円 |

| 金利 | 1.625 % |

| 月々返済額 | 99,950円 |

月々返済額が約 15,103円も増えてしまいます。

年間返済額にすると、181,236円アップ。

35年間の総返済額は、約998万円も増えることになります。

それでは月々の返済額を同じにした場合、どう変わるのでしょうか?

| 月々返済額を同じにする場合 | |

|---|---|

| 販売価格 | 3,500 万円 |

| 頭金 | 800 万円 |

| 借入額 | 3,200 万円 |

| 金利 | 1.625 % |

| 月々返済額 | 84,847円 |

必要になる頭金が約500万円もUPします。

収入が変わらずに返済額を増やせない場合、かつ頭金も増やせない場合は、検討予算を500万円下げる必要があります。

いまは史上最低と言われる低金利が続いていますが、これがいつまで続くかはわかりません。

一生懸命貯金していても、その間に金利が上がってしまったら…。

そう考えると、いつか買うなら「いま」買った方が安心、という判断をする女性が多いことも納得できるのではないでしょうか。

いまは「買い時」か

彼女たちの買い時は、内的要因で決まる

「買い時」が議論されるとき、その根拠となるのは「外的要因」 ――金利・税制・相場動向などが根拠にされがちです。

つまり、「低金利だから買い時だ」「相場・建築費などが高騰しているから買い時ではない」といった調子です。

ですが、相場が下がるまで結果的に5年かかったしたら、その間に支払う家賃はいくらになるでしょうか。

月々7万円の家賃であれば、420万円。

月々9万円の家賃であれば、540万円。

さらに物件によっては、2年に1回の更新料が必要になります。

相場が下がるまでの間、賃貸住宅の設備に不満を抱きながら、何百万もの支払いを続けることは、本当に幸せなのでしょうか?

外的要因を重視して家を買う人もいます。たとえば、不動産投資家。安く買って高く売り、大きな利益を出すことを目的としている人たちです。

一方で、自分のために家を買う女性たちが重視するのは「内的要因」です。自分の快適な暮らしのために買うのですから、外的要因は必ずしも大きな要素にはなりません。

内的要因としては、以下のようなものが考えられます。

・同じ住居費を払うなら、もっと快適な暮らしがしたい

・今後について、ある程度収入の目途がついた

・ペットを飼いたい

・定年後までずっと家賃を払い続けたくない

・そろそろ45歳になる

最後の「45歳になる」については、住宅ローンを組める年数と関係があります。

住宅ローンは最長35年ですが、35年ローンが組めるのは45歳までに物件の引渡しを受けることが条件です。組める年数が変わると資金計画が大幅に変わるので、この年齢を契機にしているのですね。

こういった女性たちは、「いまが買い時か」といった議論に加わらず、自分の快適な暮らしのためにマンションを買っているといえるでしょう。

ここまで3回にわたって検証してきましたが、いかがでしたでしょうか。

マンションを買う女性たちは、投資家のように利益を出すことを目的としていないとはいえ、資産性(将来売ったり貸したりしたときのこと)を考えないわけにはいきません。

第1回の「一人暮らし女性が駅近コンパクトマンションを選ぶ理由」 でも書いたように、彼女たちの将来は不確定です。結婚する可能性や、実家に戻る可能性など、つねに様々な可能性を内包しています。

そうした将来の様々な状況になったとき、マンションが重荷になってしまうのはとても悲しいことです。

住んでいる間も、手放すときも「買ってよかった」と思えるような住まい。

そんな住まいは、少数派です。

ですが、そんな少数の住まいを見つけるための「採点ツール」を、カーサミアでは一般公開しています。

このツールで高得点を取れる物件であればあるほど、住んでいる間も、手放すときも「買ってよかった」と思えるような住まいとなるでしょう。

このシリーズのバックナンバー

マンション購入に興味がある人へ、おすすめ記事一覧

一人暮らし女性のための、マンション購入講座

不動産業界のベテランが語る、中古マンションの「ホントのところ」

相談・物件紹介、セカンドオピニオンetc…

一人暮らし女性におすすめサービスを厳選

賃貸と同程度の月々負担で、いくらのマンションが買える?

マンション購入体験談

手取り23万円の一人暮らし女性は「家賃がもったいない」と中古マンションを購入し、【家賃を資産に変える】という節約をしながら、充実した新生活を送っています。

手取り25万円の一人暮らし女性は、「いまの賃貸より、収納と設備の充実したお部屋に住みたい!」と新築マンションを購入しました。

住宅ローン返済額は約8.3万円、ランニングコストも含めた住居費は月9.5万円を予定しています。

マンション購入のこと、楽しく理解できるWEB小説

マンション購入に向いているタイプ診断

マンション購入の「諸費用」、何にどれだけ必要?

「頭金0円で買える」=「貯金0円で買える」ではありません。

頭金とは別に必要になる、諸費用(各種手数料や税金など)についての解説です。

頭金や諸費用のためにお金を貯めたい!と思ったら

「買わなきゃよかった…」独身女性がマンション購入して陥る後悔

実際に購入した人が後悔している内容と、失敗を防止するための対策をご紹介します。