いま、一人暮らしの家賃をいくら払っていますか?

住まいはないと困るし、気に入っている部屋なら仕方ないけれど、

払ったきり戻ってこない毎月の家賃、もったいないな…

と思ったこと、だれでも一度はあると思います。

でももし、毎月同じくらいの支払いで自分のマンションを買ったとしたら、それは自分の所有物になりますね。

考え方は人それぞれですが、同じくらいの金額を払うなら、購入するという選択も、検討だけはしてみてもいいのではないでしょうか。

この記事はマンションの売り込みでも勧誘でもありません。

宅建士※の資格を持ったカーサミアの編集部員が、もしあなたがマンションを買おうと思ったら、本当に買えるのか、買って損をしないのか、購入資金はどうすればいいのか、どんなことに気をつければいいのかといったことをアドバイスしていきます。

いっしょに考えながら、自分のマンションを持つことを想像しつつ、読んでみるだけでもおもしろいかもしれませんよ。

家賃をいくら払っている一人暮らし(独身)女性なら、マンションが買えるの?

さて、現在どのくらいの家賃を払っている人ならマンションが買えるのか、まず疑問に思いますよね。

結論から言うと、東京で月々7万5000円くらいの家賃を払っているなら、総額1800万~2000万円程度の分譲マンションを買える可能性が十分にあります。

いま賃貸マンションに月々7万5000円払っているとしたら、10年で900万円、20年払うと1800万円!にもなります。

これは住居費(家賃+管理費・共益費など)だけにかかる費用です。賃貸の更新料や火災保険料、引っ越し費用は見込んでいません。

こうやって上記のようにあらためて計算してみると……もったいない、ですよね。

2000万円くらいだと東京のどこにどんな間取りのマンションが買えるのかというと――――――――。

実際は個別の物件によって価格は変わりますが、大まかな平均的な相場として、ワンルームから1DKで

- 東京都大田区や墨田区だと約2000万円

- 中野区と武蔵野市が約1900万円

- 杉並区は約1800万円

- 練馬区は約1400万円

といったところが目安となります。(2022年12月現在)

※参考サイト:東京都の中古マンションの価格相場

上記以外の地域についても、こちらのサイトで確認できます。

意外と都心への通勤圏内で、手が届きそうな分譲マンションがあるんです。

マンションを買うのは、賃貸と比べてどういうメリットがある?

次に、同じくらいの月々の支払いをするとして、マンションを購入することのメリットはあるのか、あるとしたらどんなことがメリットと考えられるかについて解説したいと思います。

メリット1 「自分の家」がある満足感

最初のメリットは、持ち家(マンション)があるということ。

価値観は人それぞれですが、借りものじゃない「自分の家」だという所有欲を満たしてくれるということが大きいと思います。

賃貸だと「毎月の家賃、捨てているみたいでもったいない」となりがちですが、同じくらいの月額なのに購入するとそのマンションの部屋は自分の所有。

「よし、じゃあがんばって払っていこう」というやる気も出てくるのではないでしょうか。

こういう気持ちの違いって実は大きいと思います。

メリット2 DIY・リフォームの自由度が高い

自分の所有物(家)なので、好みの壁紙で模様替えしたり、キッチンやお風呂を入れ替えたり、DIYやリフォームができて気兼ねなく住めます。

賃貸だとなかなかこうはいきません。入居時の状態に戻す「原状回復」を求められることが多いです。

■リフォーム時の注意点

自分で購入したマンションは、基本的にリフォームできますが、管理規約によって、DIYやリフォームできる範囲や、使用する材質に定めがあります。

おおまかに言うと、共用部(ドアや窓、コンクリートの構造壁など)に手を加えることはできません。

また、フローリングは一定以上の遮音性能があるものを使わなくてはいけない、壁紙は一定の防火性能があるものを使わなくてはいけないなど、使用する部材に制限のある場合もあります。

メリット3 経済的なメリット

もう一つは経済的なメリット。

賃貸だったら捨てていた「家賃」を安く済ませることができる物件を購入できるとしたらどうでしょう。

例えば、2000万円で購入したマンションを15年後に1000万円で売却する。そうなるとどうなるでしょう。15年間で実質1000万円しか払っていません。

15年で総家賃1000万円。単純計算で月々に割り戻すと、月55000円程度です。

家賃が月55000円。都心の賃貸としてはなかなか見つからないですね。あったとしてもものすごく狭いとか、すごく古いアパートとか。積極的に選ぶことはない物件だと思います。

でも、2000万円で買って、一定期間住んでから1000万円で売る。そんなこと実現できるような住まいを見つけられたら、「買う価値がある」かもしれませんよね。

カーサミア編集部では、長い目で見て、実質的な「住居費」が相対的に抑えられる物件を「買う価値のあるマンション」とみなしています。

もちろん2000万円のマンションならどれでも「買う価値がある」わけではありません。

ではどうやって「買う価値がある」物件を見つけるか。次の章で解説していきます。

■賃貸と購入、どっちが得か比較するときのポイント

わかりやすく説明するために、ここまで賃貸については「家賃」、マンション購入の場合は「月々の支払い(ローン返済額+管理費・修繕積立金)」と言ってきましたが、賃貸にしても購入するにしても、家賃や月々の支払い以外にかかる費用はほかにもあります。

賃貸と購入、どっちが得になるかは、かかる費用全体の比較をする必要があります。

まずおなじみの賃貸物件だと、敷金、礼金、不動産仲介手数料、2年ごとの更新料など。

購入する場合は、住宅ローンの融資手数料や保証料・不動産取得税・登録免許税・仲介手数料(中古の場合)・火災保険や地震保険、収入印紙、毎年の固定資産税・都市計画税(固都税)など。

ちなみに購入の際の諸費用は、物件によって異なりますが、新築のコンパクトマンションの場合は物件価格の約5~7%。中古マンションの場合は物件価格の約5~10%が目安が目安と言われています。

一人暮らし女性が購入して、後悔しないマンションの基準とは

購入するマンションは新築だけでなく、もちろん中古もアリです。

さて、新築・中古いずれにしても、カーサミアが提案する「価値がある物件」とは、言い換えると「売却時に高く売れる物件」。

ずっと自分が住むのなら自分だけが気に入ればよいのですが、将来的に売却する可能性があるなら、需要の高い=多くの人が欲しいと思う物件を選ぶことが何より大事です。

洋服やグッズなどの一般的なネットオークションでも、人気の高いものは入札数が増えて価格がどんどんつり上がりますよね。それと同じです。

もしも「自分だけが気に入る物件」を、

いい物件見つけた!

ちょっと駅から遠いけど、内装はキレイにリノベーションされているし、これなら予算内におさまる!

築35年だけど部屋は新築みたい!なんかいいかもー!!!

と舞い上がってそのほかのことを考えずに購入してしまうと、売却時に「こんなはずじゃなかった」と後悔することになりかねません。

では、具体的なチェックポイントはどんなものがあるのでしょうか。

ポイント1 駅からの距離

まず、首都圏の場合、電車で移動する人が大半なので、お部屋自体や街の魅力に加えて、駅からの距離が重視されます。

私はテレワークがメインだから駅近じゃなくてもいいや、ということでは済みません。

最寄り駅から近ければそれでいいかというと、ここにも注意が必要。繁華街など騒がしすぎる場所に位置する物件では、住みたい人も減ってしまいます。

ポイント2 主要駅へのアクセスの良さ

アクセスの良さも大事ですよね。

東京・神奈川なら、新宿や渋谷、東京、池袋、横浜などの主要駅に直通で行けるのかも考慮しなくてはいけません。

最寄り駅に電車が2路線以上乗り入れていればベターです。

ポイント3 物件そのもの

さらに、物件そのものに関しては

- 広さ、間取り、中古なら築年数は?

- 特に、古い中古の場合、耐震構造は?

- リフォームやリノベーション(改装)はされているか?

- オートロックや防犯カメラなどのセキュリティ対策はあるか?

などがチェックポイントになります。

ポイント4 街の住みやすさ

また、例えばスーパー、コンビニ、ドラッグストア、公共施設(病院、郵便局、役所など)といった暮らしに必要な施設が豊富にあるかといった、その物件がある街の住みやすさも大きなポイントです。

ここまでのポイントは、意識している方も多いと思うのですが、実はまだまだあります。

ポイント5 建っている土地

そのマンションが建っている土地にも区別があります。

たとえば住宅専用の地域なのか、住宅の中でも2階建てまでの低層住宅しか建てられないのか、高層住宅を建てられるのか。商業地域なのか、工業地域なのか…などによって、物件の価値が左右されます。

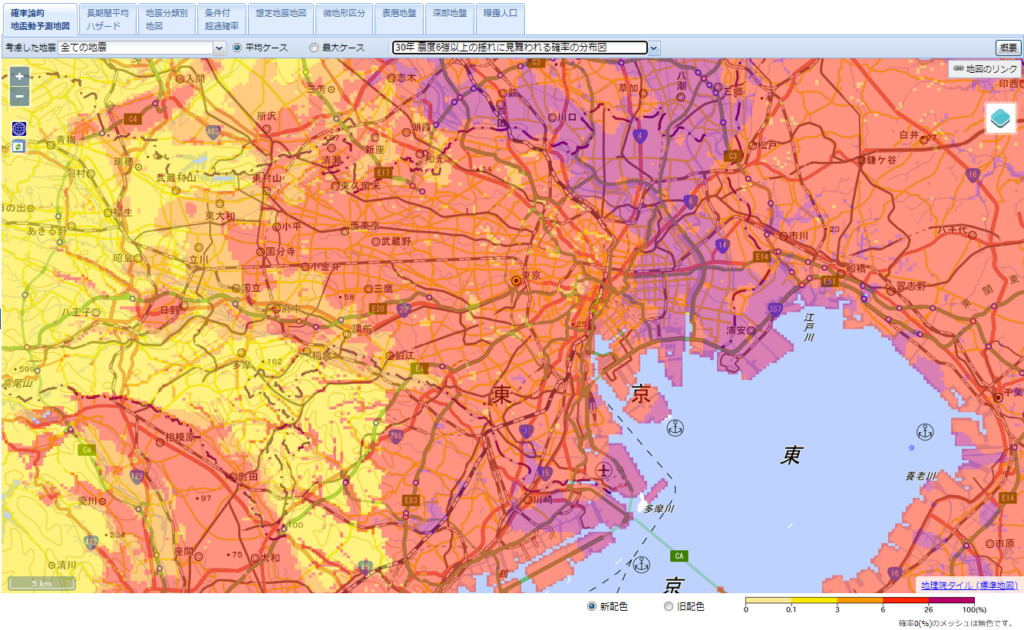

ポイント6 災害への強さ

さらに災害に強い地域かどうかも物件価値に影響。

最近はゲリラ豪雨などが問題になっていますが、浸水しにくいのか、浸水したとしても床下浸水でとどまるのか、床上浸水になる可能性があるのか。

地震の際に揺れやすい地盤なのか、地盤が液体状になる液状化現象が起こりやすい地域なのか、といったことも考慮する必要があります。

このように、建物そのものだけでなく、街、そして土地や地盤まで物件の価値を左右します。

えーっ、いろいろとめんどくさそうだし、地盤とかマニアック過ぎる~

分かります!

でも逆を返せば、それだけ重要なポイントがたくさんあるってことですよ。

そしてめんどうだと思った方!安心してください。

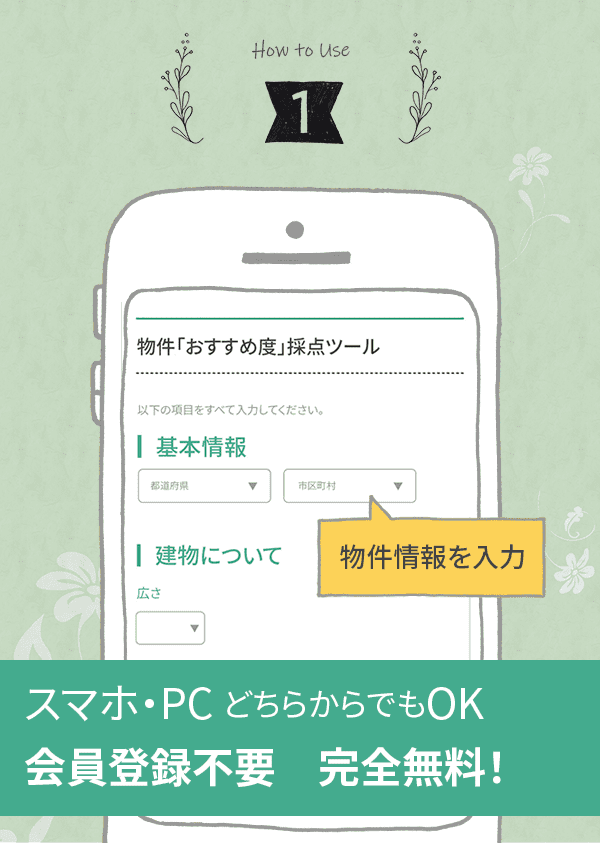

くわしい知識がなくても、だれでもこれらのチェックポイントをまとめて、物件を採点するツールがあるんです。

『物件おすすめ度採点』ツールでチェック

カーサミア編集部が作った『物件おすすめ度採点』ツールです!

必要事項を入力するだけで、購入候補のマンションについてのメリット・デメリットがわかり、100点満点で何点か採点できます。

入力イメージ

得点が高いほど物件価格も高くなるので、80点以上はなかなか手が届かない高級物件です。

現実的な予算とのバランスを考えるなら、60~79点くらいで十分「良いお部屋」と考えていいでしょう。

ちなみにカーサミア編集部員の住んでいるお部屋を採点すると、それぞれ71~79点でした。

具体的に買う予定がまだない場合は、今住んでいる物件で試してみましょう。

もしかしたら意外な結果が出ておもしろいかもしれませんよ。

独身女性が買って後悔しないマンションを探す、具体的な方法と手順

ここまでで、カーサミア編集部が提案する「価値がある物件=売却時に高く売れる物件」とはどういうものか。基本的な考え方を紹介してきました。

続いて、具体的な購入候補物件の探し方について解説したいと思います。

マンションを探す方法として思い浮かぶのは、実際に街の不動産屋さんに出向くこと、またはWebの不動産ポータルサイト(SUUMO、HOME’Sなど)で検索することではないでしょうか。

賃貸を借りる場合だけでなく購入する場合も、これらは基本的な方法です。

大手物件検索サイト「SUUMO」などでは、Zoomや電話で相談できるサービスもあります。

ポータルサイト以外でも、不動産仲介業者の自社サイトや新築マンションの特設サイトを見てみるのもいいでしょう。

購入したい物件を探す手順は

具体的に購入候補の物件を決めるまでには以下のような手順を踏みます。

第1ステップ(事前準備)

- 住みたい街を決める

- 防災情報も調べておく

- 予算を決める(資金計画)

- 希望条件を洗い出して優先順位を決める

第2ステップ(物件の検討)

- 具体的に検索したり、不動産会社を訪問したりする

- 物件の内見をする

第3ステップ(物件の検証)

- 物件固有の立地環境の確認(特に防災や地盤)

- 資金計画との乖離(かいり)がないか

- 間取りの使い勝手はよいか

- その他にリスクはないか

というように気に入った物件について検証することも必要です。

物件探しのステップの中の、特に「事前準備」と「物件の検証」は、不動産会社の話を単に鵜吞みにするのでなく、自分でもよく調べて考えることが大切です。

なんといっても大きな買い物ですから、自分が納得しないで流されてしまっては後でいいことはありません。

でも、「自分は素人だし、無理のない予算(資金計画)かどうか、判断できる自信がない」という方も多いのでは?

資金計画は大丈夫?を相談できる場所

そんな方には、ファイナンシャルプランナー(FP)に相談するという手もあります。

FPというのは、顧客である個人から、収支・負債・家族構成・資産状況などの情報提供を受け、それを基に動産購入などの資金計画やアドバイスを行う国家資格を持っている人のこと。

客観的にあなたがいくらくらいのマンションを購入できるか分析してくれるでしょう。

FPにアドバイスを依頼する際は、独立系のFPがおすすめ。

購入候補物件を取り扱っている不動産会社がFPを紹介してくれる場合もあります。ただ不動産会社としては契約してもらいたいので、どうしても買える、または買わす方向に持っていきがち。

利害関係のない「独立系」なら、より中立な意見がもらえるはずです。

独立系のFPは、「日本FP協会」のホームページからも探せますよ。

不動産購入の「セカンドオピニオンサイト」も活用して

また、不動産購入に関するセカンドオピニオン「住まいサーフィン」というサイトもあります。

これは「資産性の高いマンション」が誰でも分かるようになっている無料会員制サイト。

利害関係なく、忖度もなしで、その物件の儲かる確率、新築時価、中古値上がり率、中古時価、部屋ごとの割安度などを分析しているので、マンション購入を検討するならぜひ一度見てもらいたいです。

実際に購入検討物件を見に行くときの注意点

欲しいと思うマンションが見つかったら、次は実際に見て確かめる段階です。(内見または内覧と言いますがここでは「内見」で統一します。)

自分で購入するとなると賃貸以上に「後悔したくない」「失敗できない」という想いが強くなると思います。

では後悔しないために、どこをチェックすればよいのか、いつ(時間帯や曜日)などのチェックポイントを教えますね。

最初に街の様子をチェック

まず、内見に行くときは最寄り駅から購入検討物件まで歩いてみてください。

例えば駅から7分と聞いていても、地形や道路状況・街の雰囲気で遠く感じたり、逆に近く感じたりすることもあります。

事前に調べておいた商店街やスーパー、コンビニ、ドラッグストア、公共施設(病院、郵便局、役所など)といった日々の暮らしになくてはならない施設を見て回って街の様子を確かめるのもよいでしょう。

マンションそのものをチェック

マンションそのもののチェックポイントとしては、

- 間取り

- 変えられるものと、変えられないもの

- 築年数が新しいと進化している部分

- 共用部のチェックポイント~きちんと管理されているか

- 将来的に売却(または貸出)しやすい物件か

が挙げられます。

それぞれ解説していきますね。

お部屋・間取りをチェック

自分が住む部屋ですから、なんといってもまず気になるのは間取り。キッチン、お風呂、洗面所、トイレ、玄関、クローゼット(収納)などいろいろな部分が気になりますよね。

こだわるポイントは人それぞれだと思いますが、

内見するときに間取りを漠然と見てしまっては、後で「ここの使い勝手がよくないな」ということになりかねません。

すべてが理想の間取りは望めないにしても、ここは気をつけて見たほうがいいという「注目ポイント」はあります。

とても長くなってしまうので、別の記事にまとめています。詳しくはこちらをご覧くださいね。

入居後に変えられるものは妥協もあり

次に、購入(入居)後に変えられるものと変えられないものを分けてチェックします。

賃貸の場合は、ほぼ何も変えられないですが、購入したら自分のマンションです。

基本的にリフォームやリノベーションも自由。

ただし、建物の強度や性能を維持するため、構造上変えられない部分もあります。

変えられる部分は、多少気に入らなくても購入後に手を入れられるので、それほどこだわらなくて大丈夫です。

変えられるものとしては、

- 水廻りなどの設備

- 水廻りの位置(制限がある場合もある)

- コンクリートでない壁の位置

- クロスや床材(防火性能や防音性能に指定がある場合もある)

- 天井の仕様

- コンセントやスイッチの仕様、位置、数

変えられないものは、

- 玄関ドア

- 窓、窓枠

- コンクリートの壁の加工

- 外壁に関わるもの(バルコニーや共用廊下側のタイルなど)

これらが代表的です。

すべてが気に入る物件が見つかるに越したことはないですが、現実的にはなかなかそうもいきません。

どこかを妥協する必要にせまられたならなるべく「変えられるもの」から選んでください。

変えられるということは、入居後に改善できるということですから。

独身女性が「絶対に購入してはいけない」マンションとは

実は、ここがいちばん重要と言ってもいいくらいのチェックポイントが共用部。

室内のキレイさやリフォームのオシャレさなどに騙されちゃダメです。

「建物自体の管理が行き届いていない物件」は絶対に避けたほうがいいです。

マンション購入に興味のある方なら、「マンションは管理を買え」というフレーズをどこかで聞いたことがあるかもしれません。

建物の管理については、マンションの所有者で組成された管理組合で行うことになります。あなたがマンションを買った場合、かならず組合員になります。実際の管理業務は管理会社に委託しているケースがほとんどですが、まれに管理組合が直接管理をしているケース(自主管理)もあります。

管理方法はどちらであっても大丈夫。

重要なのは、管理が行き届いているかどうか、です。

例えば、以下のようなことがあると要注意です。

- 外観にヒビが入っている

- 壊れたものが放置されている

- ゴミが散乱している

- ゴミ置き場のルールが守られていない

- ポストの下にチラシが散乱している

- 共用廊下に私物を置いている入居者が多い

- 駐輪スペースが雑然としている

外観などにヒビが入っていたり、共用部で壊れているものを放置したりしている場合は管理がずさんですし、安全性も心配。

さらに、ゴミ置き場のルールが守られていないなどは、入居者のモラルが低いことを表しています。あまりにモラルが低い場合、もしかしたら、そのマンションは所有者と入居者が違う(賃貸に出している)割合が多い可能性もあります。

「近所付き合いをするつもりがないし、部屋の中さえキレイなら大丈夫」と思っていても、マナーやモラルに問題のある入居者が目立つようだと、騒音・異臭・害虫など自分の部屋の中だけでは解決しないトラブルに巻き込まれる可能性が高くなります。

入居後に嫌な思いをしないように、内見の際には自分の目でしっかり確認しましょう。

逆に、建物の壁や共用部がきれいで、植栽(植木や花)まで美しく整備されていたらかなり安心です。

そして、実際に現地で街の様子を見て、購入候補のマンションの内見をするとともに、

「購入するメリットがより大きくなるマンションの基準とは」の章で紹介した『物件おすすめ度採点』ツールも使ってみてください。

もちろん点数が高いほど将来的に売ったり貸したりしやすい物件といえます。

内見する曜日や時間帯はいつがいい?

マンション購入は一生に一回かもしれない大きな買い物。

「しっかり内見しましょう」とよく聞くし、そうしたいのは山々ですが、仕事もあるからそう何回も見に行けないし、不動産屋さんに何度も内見を頼むのも気が引けるということもあるでしょう。

人気の物件だと、こちらが内見を繰り返している間にほかの人が買ってしまうかもしれません。

では少なくとも、いつといつに見ておけば後悔する可能性が減るかというと、ズバリ休日の朝と昼がおすすめです。

休日の朝や昼は、お部屋でゆっくり過ごしたい時間帯。

土日がお休みじゃない人は、まずあなたの休日に見て、できるなら週末にも内見してください。

将来の売却を考えると、多くの人のお休みとなる土日の様子を把握しておくことも必要です。

チェックポイントは、

- 周囲の騒音

- 部屋の外の廊下の人通り

自宅でゆっくりくつろげるかどうかを左右するので、できるだけ注意してみてください。

シフト勤務だったり、平日自宅でリモートワークだったりする人もいると思います。

その場合は、自分が自宅に長くいるのはいつか、それぞれのライフスタイルに合わせて調整してくださいね。

次に部屋の中に入らなくてもいいので、購入候補のマンションの周辺を歩いて見たほうがいいのが「平日×朝」と「平日×夜」です。

- 家から駅までの実際のルートと所要時間

- 安全に通勤できるか

- 特に夜の通勤経路の明るさや人通り

- 交通量や街の様子

これらをチェックしながら歩くと一般的な通勤時間帯の街の様子がわかります。

独身女性のマンション購入資金はどうすればいいの?

住宅ローン・頭金・諸費用って?

購入したい気に入った物件が見つかったら、いよいよクライマックスと言ってもいい「購入資金」をどうするかを考える段階です。

現金一括で買えるなら、何も問題はありません。

でもほとんどの人が住宅ローンを利用すると思います。

ローンが組める人≒購入できる人と言っても過言ではありません。

私にそんなマンションを購入できるような大金が借りられるの?

そう思う一人暮らしの女性も多いのではないでしょうか。

結論から言うと、正社員じゃなくて、契約社員・派遣社員やフリーランスでも、勤続年数が短くても、健康状態に多少不安があっても、年収が320万円程度以上あり、諸費用分の自己資金100万円~200万円程度を用意できれば、2000万円程度のマンションを購入するための住宅ローンが組める可能性があります。(加えて、200万円程度の頭金を用意できれば、さらに住宅ローン審査は有利になります。)

誤解してほしくないのですが、年収320万円以上ならだれでも確実に借りられるということではありません。(逆に、年収320万円未満なら絶対に無理ということでもありません)

実際は、ローン審査に通らなければならないので、人によってはNGの場合もあります。

ただ、例えば派遣社員で勤続年数があまりないからといって、即あきらめることはありません。

諸費用と頭金って?

賃貸マンションを借りるとき、敷金や礼金、仲介手数料といった諸費用がかかりますよね。

マンションを購入する場合は敷金や礼金はないですが、やはり諸費用は必要。

「諸費用って頭金のことでしょ」と思った方、それは誤解です。

新築マンションの売り出しチラシに「頭金0円で買える」と書いてあることがあります。それはウソではありません。ですが、頭金とは物件価格の一部のこと。

購入時には頭金とは別に諸費用が必要になります。具体的には、マンション管理費・登記費・ローンの手数料・税金・保険などが含まれています。

頭金ゼロだからといって、自己資金(貯金など)が全くなくてよいということではないので注意が必要です。

諸費用は新築コンパクトマンションの場合、物件価格の約5~7%。中古マンションの場合は約5~10%が目安。

仮に2000万円のマンションを購入する場合は、約100万円から200万円の諸費用が、頭金とは別に必要だと考えてください。

諸費用や、いざというときのため手元に残すお金のことを考えると、実際に頭金に出せる金額はごく少額となるケースもあります。

例1)とある新築マンション(2000万円)購入者の一例

現在の貯金:300万円

手元に残すお金:100万円

諸費用:140万円(物件価格の7%)

頭金:60万円

例2)とある中古マンション(2000万円)購入者の場合

現在の貯金:300万円

手元に残すお金:100万円

諸費用:200万円(物件価格の10%)

頭金:0万円

このように「貯金が300万円あっても、頭金はごく少額またはゼロ」というケースもありえます。

諸費用や頭金=初期費用を用意する方法としては、

- 貯金を使う

- これから貯める

- 親族からの援助(贈与)

- 親族から借りる

- 住宅ローンとは別に金融機関から借りる

といった方法が考えられます。

おすすめの住宅ローンは「フラット35」

カーサミア編集部では、一人暮らしの独身女性が住宅を購入するなら「フラット35」が適していると考えています。

「フラット35」は銀行などの金融機関ではなく、住宅金融支援機構(じゅうたくきんゆうしえんきこう)という独立行政法人が提供している住宅ローン。

所管省庁が国土交通省と財務省なので、公的機関の住宅ローンのようなものと考えてください。

フラット35は、返済計画を立てやすい

「フラット35」最大のメリットは、ずっと金利が変わらない全期間固定金利であること。

金利が一定なので将来までの返済計画を立てやすいです。

フラット35は、審査が通りやすい

また、「フラット35」は審査金利(いくらまで融資できるか審査するための利率)が、実際の金利とあまり変わらないので、年収400万円未満でも審査が通りやすいです。

変動金利型の場合、いまは低金利の時代ですが、銀行など(住宅ローンを貸し出す金融機関)は、「もし金利があがっても返済できるか?」という視点で審査します。

あなた自身が「現在の金利なら返せる」と思っていても、銀行などから「金利が上がる可能性のある変動金利では貸せない」と言われてしまうこともありえます。

その点、フラット35は将来まで金利が変わらないため、審査が通りやすいのです。

フラット35は、コンパクトマンションでも使いやすい

ほかに挙げられるメリットとして、この「フラット35」、コンパクトマンション(1~2人用の50㎡以下のマンション)の供給が増え、単身女性の住宅購入が広がってきた時期に、借入条件の最低面積などが緩和されています。

ですから、一人暮らしの女性も利用しやすい住宅ローンと言えますね。

フラット35は、保証人・保証料が不要。繰上返済手数料も原則不要

保証人は不要、万が一返済ができなくなったときに保証会社に返済を保証してもらうための保証料も不要。

返済中の繰上返済手数料も原則不要、さらに、返済方法の変更を行う場合の手数料もかかりません。

※借入額の一部を繰り上げて返済する「一部繰上返済」の場合は、返済方法によって手数料不要の下限が異なります。

フラット35は、勤続年数の指定なし

1カ所に長く勤めているのに越したことはありませんが、何年以下は不可という指定はありません。

ただし、転職したての場合は職務経歴書などの追加提出を求められることがあります。

キャリアアップ転職が明確であれば大丈夫とも言われますが、転職時期を選べるなら、ローンが通ってから転職するほうが安全です。

フラット35は、年収の下限なし

フラット35自体には、年収の下限の指定はありません。

でも現実的に、この記事の冒頭で述べているように2000万円程度のマンションを購入して月額約7.5万円の返済をしていくなら、年収320万円程度は必要でしょう。

「フラット35」だからといって、いくらでも借りられる可能性があるというわけではないことを覚えておいてくださいね。

フラット35は、正社員以外(契約社員、派遣社員、フリーランス)も可

雇用契約の指定もありません。

ただし、フリーランスは注意事項が多めです。

- 事業が過去3年間黒字であること

- 売上高ではなく所得がどのくらいあるか

といったことがチェックされます。

フラット35は、健康状態の制限なし

フラット35では団信(団体信用生命保険)への加入が任意です。

生命保険以外も含めた民間の保険から、自分の健康状態や必要な保障に合った保険を選ぶことができます。

このように、「フラット35」は固定金利で返済計画が立てやすいだけでなく、住宅購入を考える人に広く扉を開いている住宅ローンといえます。

住宅ローンで借りられる金額を知る方法

ここまでの解説で、職業や収入などが、どうだったら借りられるのか、概略はわかってもらえたと思います。

でも、気になるのは「実際に自分はいくら借りられるのか」ですよね。

調べる方法はあるかというと、答えは「YES」。

おおよその借入できる金額は事前に調べられます。

具体的な調べ方として、

- WEB上にある資金シミュレーション(借入シミュレーション)を活用する

- 金融機関を訪ねる

- 不動産屋さんで教えもらう

といったものがあります。

どの方法も、あなたの年収やお仕事環境、年齢をベースにいくら借入できるかを試算するので、あなた個人の借入可能額が算定できます。

※これらの方法はおおまかな借入可能額はわかりますが、その金額が必ず借りられるとは限りません。あくまで目安と考えてください。

購入しようとしているマンションの価値も審査対象

自分が大体いくら借りられそうかわかったら、「私が気に入ったあのマンション、買えそう」と思いがちです。

でも、住宅ローンは購入する物件によっても借入可能額が変わるんです。

例えば、2000万円で売り出されているAとBいう物件があるとします。

お金を貸す側の金融機関が「その物件が本当に2000万円の価値があるかどうか」を調査するとA銀行なら2000万円融資できるけれど、B銀行は1800万円という結果になることがあります。

不動産の売り出し価格は、言ってみれば売主側の希望額。

それが妥当または正当なのか、金融機関側も判断しないと怖くて貸せませんよね。

不便なように感じるかもしれませんが、金融機関が2000万円の価値を認めてくれた物件なら、マンション購入検討者としてもひとつの安心材料になります。

「ローンを組むなら早いほうがいい」と言われる理由

マンションを購入する場合、ほとんどの人が住宅ローンを使うと思います。

一般的に、ローンを組むなら早いほうがいいとよく言われるのですが、それはなぜでしょうか。

まずは返済期間(年数)の問題があります。

先ほど紹介した住宅ローン「フラット35」をはじめとした住宅ローンは、一般的に35年が最長の返済期間です。

そして、全部を返し終わる完済年齢の上限は、一般的に80歳となっています。

80歳から35年を引くと45歳ですよね。

では46歳の人はどうなるかというと、34年ローンしか組めないということになります。

47歳の人なら33年ローン、48歳の人なら32年が限度というように1年ずつ最長の返済期間が短くなっていくんです。さらに定年(65歳、または60歳)までに返せるようなプランを立てるなら、実際の返済期間はさらに短い想定をしておくのが安心です。

返済期間が短いと月々の返済額は上がります。

もしマンションを購入したいと考えているなら、長めのローンを組んで、少しでも月々の支払い額を抑えたいですよね。

「住宅ローンを組むなら早いほうがいい」と言われる理由はここにあります。

契約までの流れはどうなるの?

あなたがいくつか物件を内見し、場所や間取りが魅力的で支払も想定の範囲内で収まるお気に入りの購入したい物件に出会ったとします。

そうしたらいよいよ購入手続きのスタートです。

第1ステップ 準備段階

物件を購入したいという意思を売主(主に不動産会社)に伝えて(一般的に買付といいます)、購入のための準備を始めます。

まずは購入(買付)申込書を提出。

住宅ローンを活用するなら、並行して住宅ローンの事前審査に申し込みます。

審査に通って購入資金が確定したら、ここからが本番です。

第2ステップ ローンの正式申込&物件の契約

次に住宅ローンの正式申込(本申込)。

事前審査は仮審査なので、ここで正式な住宅ローンの申し込みをします。

審査の結果は、個人差がありますが10日~2週間程度でわかります。

事前審査でOKだったのであれば、おおむね正式申込でも承認となるケースがほとんど。

ここで金利条件なども確定します。

並行して物件の契約も行います。

住宅ローンの申し込みと物件契約は同時にすることが多いです。

ただ、書類や実印の準備が間に合わない場合は、別の日にしても大丈夫。

契約に必要な時間は2時間くらい。

重要事項の説明を受けて、売買契約を結びます。このときに手付金も支払います。

第3ステップ 締めの手続き

正式なローン審査で承認されたら大安心。

もうマンションを買ったも同然、なのですが手続きはもう少し続きます。

住宅ローン手続きの最後は「金銭消費貸借契約」。

通称「金消(きんしょう)」と呼ばれていて、金融機関と個人の借入の契約のことです。

金消契約の時に実行日(お金の借入を実行する日=物件価格を支払う日=引渡日)が確定します。金消契約から最短1週間~10日後くらいです。

第4ステップ 物件の引き渡し

そしてついに物件の引き渡し!

晴れて、世界に一つしかないあなたのマンションとなります。

長々とお話ししてきましたが、いかがでしたか。

おさらいをすると、

- Q家賃をいくら払っている一人暮らし(独身)女性なら、マンションが買えるの?

- A

月々7万5000円くらいの支払いができるなら、2000万円前後の1R~1DKのマンションが買える可能性が十分あります。

このほか、正社員でなくともそれなりに働いていて、年収が320万円以上あって、ほかに大きな借金がなくて、なんらかの形で諸費用・頭金のぶんの資金を用意できることが条件になります。

- Q独身一人暮らし女性が後悔する、「絶対に購入してはいけない」マンションとは?

- A

室内のキレイさやリフォームのオシャレさに関わらず、「建物自体の管理が行き届いていない物件」は絶対に避けたほうがいいです。

騒音・異臭・害虫など自分の部屋の中だけでは解決しないトラブルに巻き込まれる可能性が高くなります。入居後に後悔しないよう、内見の際には自分の目で外観や共用部もしっかり確認しましょう。

しかも、良い物件をきちんと選べば、賃貸マンションに払う毎月の家賃より、トータルでは支払額を減らすことも見込めるんです!

まずはどんな物件があるか、Webで検索してみるだけでも楽しいと思いますよ。

最後に、カーサミアのおすすめ記事一覧をご紹介します

マンション購入に興味がある人へ、おすすめ記事一覧

一人暮らし女性のための、マンション購入講座

不動産業界のベテランが語る、中古マンションの「ホントのところ」

相談・物件紹介、セカンドオピニオンetc…

一人暮らし女性におすすめサービスを厳選

賃貸と同程度の月々負担で、いくらのマンションが買える?

マンション購入体験談

手取り23万円の一人暮らし女性は「家賃がもったいない」と中古マンションを購入し、【家賃を資産に変える】という節約をしながら、充実した新生活を送っています。

手取り25万円の一人暮らし女性は、「いまの賃貸より、収納と設備の充実したお部屋に住みたい!」と新築マンションを購入しました。

住宅ローン返済額は約8.3万円、ランニングコストも含めた住居費は月9.5万円を予定しています。

マンション購入のこと、楽しく理解できるWEB小説

マンション購入に向いているタイプ診断

マンション購入の「諸費用」、何にどれだけ必要?

「頭金0円で買える」=「貯金0円で買える」ではありません。

頭金とは別に必要になる、諸費用(各種手数料や税金など)についての解説です。

頭金や諸費用のためにお金を貯めたい!と思ったら

「買わなきゃよかった…」独身女性がマンション購入して陥る後悔

実際に購入した人が後悔している内容と、失敗を防止するための対策をご紹介します。