憧れの一人暮らし、待ちに待った新生活。手取りが25万円となると家賃2桁万円も夢ではありません。今回は手取り25万円の人が家賃10万~11万円のお部屋に住んだらどうなるかを解説していきます。

こんにちは、カーサミアライターの畑です。この連載では手取り額から家賃を算出し、食費や交際費など生活費をシミュレーションしています。ご自分の状況や理想と照らし合わせつつ、ライフスタイルをイメージしてみてください。

手取り25万円とは?

そもそも「手取り」とはどういう意味なのでしょうか。

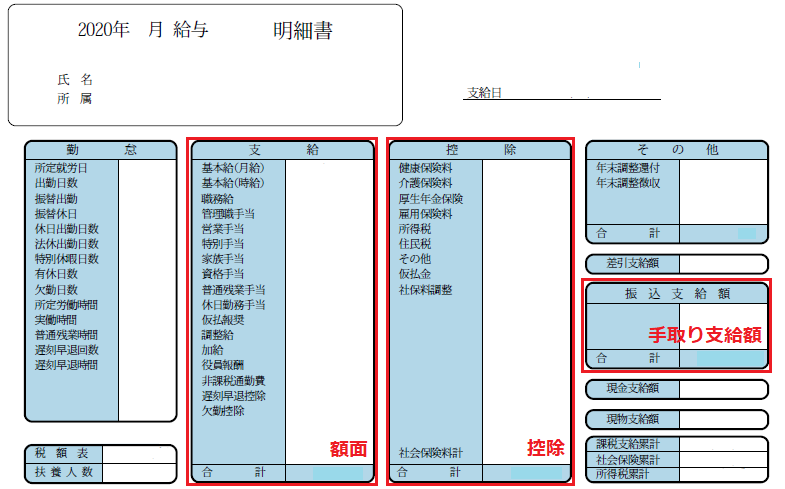

お給料には「額面」「控除」「手取り」という金額があります。

「額面」とは会社から支給される給与の総額です。「額面給与」「額面金額」などとも呼ばれます。給与明細には「総支給額」として記載されていることが多いですね。

ご存じの通り、お給料は額面がそのまま振り込まれるわけではありません。これを「控除」と呼びます。

控除とは、あらかじめ一定の金額を差し引くことで、すべての国民が公平に税金を負担すべきだという考えに基づいて生まれた仕組みです。

たとえば、結婚して家族ができたときに適用される扶養控除は、既婚者は家族を養うのに生活費が必要なので、支払うべき税の負担を軽くするというものです。

つまり、控除が適用されると、そのぶん収める税金が少なくなるというわけですね。ちなみに、控除の金額は、年齢や扶養人数、その年の税率によっても変わります。

額面から控除を差し引いたものが「手取り」です。手取りは給与明細に「差引支給額」などと記載されます。

額面 - 控除 = 手取り

大まかですが、このような計算になると覚えておくとよいでしょう。

ここからは、具体的な内訳を解説します。

月給額面(給与)と手取りのシミュレーション

20代~30代 、独身の女性。会社員として都内に勤務している人の例です。

健康保険は協会けんぽに加入中として計算しています。

【月収シミュレーション】

◆ 月給額面:320,000円

| 控除項目 | 控除金額 |

|---|---|

| 厚生年金 | 29,280円 |

| 健康保険 | 15,792円 |

| 雇用保険 | 960円 |

| 所得税 | 7,390円 |

| 住民税 | 13,747円 |

| 控除合計 | 67,169円 |

| 手取り(差引支給額) | 252,831円 |

また、交通費 がある人は「手取り」にプラスして支払われます。

交通費は「通勤手当」と呼ばれることもあります。交通費は非課税なので税金などはかかりません。

もし交通費が10,000円だった場合、252,831円 + 10,000円 = 262,831円となります。給料日になったら、252,831円が自分の銀行口座に振り込まれていることになりますね。

なお、今回の解説でいう「手取り25万円で一人暮らし」は、交通費は含まない計算です。交通費は毎月の定期代で使ってしまいます。

生活するためのお金は、252,831円であると覚えておきましょう。

ボーナスについてのシミュレーション

続いてボーナスについて解説します。

ボーナスは給与明細で「賞与」として記載され、毎月の給料と同じように控除が発生します。

【ボーナス(賞与)シミュレーション】

◆額面賞与:450,000円

| 控除項 | 控除金額 |

|---|---|

| 健康保険 | 22,207円 |

| 厚生年金 | 41,175円 |

| 雇用保険 | 1,350円 |

| 控除合計 | 64,732円 |

| 手取り(差引支給額) | 385,268円 |

ボーナスが年に2回支払われるのであれば、385,268円が2回振り込まれるということになります。

年収についてのシミュレーション

最後に年収の計算です。

一般的に「年収」は年金や税金を控除する前の総支給額で表します。

たとえば月給は額面320,000円 、ボーナスは1回につき額面450,000円支給とします。

ボーナスの有りと無しのそれぞれで見てみましょう。

【年収シミュレーション】

<ボーナス有り>

| 項目 | 計算式 | 金額 |

|---|---|---|

| 額面給与分 | 320,000円 × 年12回 | 3,840,000円 |

| 額面賞与分 | 450,000円 × 年2回支給 | 900,000円 |

| 年収額 | 給与 3,840,000円 + 賞与 900,000円 | 4,740,000円 |

<ボーナス無し>

| 項目 | 計算式 | 金額 |

|---|---|---|

| 額面給与分 | 320,000円 × 年12回 | 3,840,000円 |

| 額面賞与分 | 支給無し | 0円 |

| 年収額 | 給与 3,840,000円 + 賞与 0円 | 3,840,000円 |

もし、住宅ローンを組みたいときやクレジットカードを作りたいときに「年収は?」と聞かれたら、ボーナス有りの人は474万円、ボーナス無しの人は384万円と伝えましょう。

なお、ボーナスは支給の有無や支給額に変動があるものなので、生活資金の充てにはしないほうがよいですね。

普段の生活は月々のお給料でやりくりして、ボーナスは貯金や投資に回すようにするのが賢明です。

一般的な家賃と食費の金額とは

一人暮らしの一般的な家賃は?

全国賃貸管理ビジネス協会の全国家賃動向調査によると、各都道府県の1部屋(1K・1DK・1LDK) の家賃は以下の通りです。

【1部屋の家賃】

| 都道府県 | 金額 |

|---|---|

| 東京都 | 68,422円 |

| 神奈川県 | 60,007円 |

| 埼玉県 | 53,191円 |

| 千葉県 | 54,999円 |

参考: 全国賃貸管理ビジネス協会/2023年10月の全国家賃動向調査

東京は約7万円、神奈川は6万円、埼玉・千葉は5万円台です。

やはり少し差が出てくるのですね。

手取り25万円なら平均値より高い、家賃10~11万円のお部屋に住めるのでしょうか?具体的な生活費内訳シミュレーションを元に、大丈夫そうか見てみます。

手取りから家賃を算出してみましょう

一般的に家賃は手取りの3分の1と言われています。これにあわせると手取りが25万円の場合、家賃の目安は8.4万円となります。

手取りから、家賃の目安をシミュレーション

あなたの手取り月収から、適切な家賃の目安を計算してみましょう。

「毎月、実際に振り込まれているお給料(通勤交通費等の実費を除く)」を選択してください。

額面収入から家賃の目安を計算したい方はこちら

さて、今回は家賃10万~11万円の想定のため、10.5万円の家賃で考えてみましょう。これは目安と比べると2.1万円のオーバーとなります。

目安から2万円高い家賃ですが、10.5万円のお部屋ともなるとペット可や楽器可、23区でも人気のエリアなどに暮らせそうです。築浅でショッピングやアクセスが便利な場所も選択肢に入れられます。

自分がこの金額で生活するとしたら、どんな条件を付けたいのか……このあとにある生活費のパターンも参考にしつつ、さまざまな角度からイメージしてみましょう。

一人暮らしの食費の平均額

家賃と同じく毎月かかるお金といえば「食費」です。

総務省が発表した「平成30年(2018年)家計調査報告(家計収支編)総務省」を見てみましょう。

| 食費の平均(円) | 外食費(円) | 外食費の割合(%) | |

|---|---|---|---|

| すべての一人暮らし世帯平均 | 39,069 | 7,840 | 20.0% |

| 一人暮らし女性平均 | 36,860 | 5,230 | 14.1% |

| 34歳以下の 一人暮らし女性平均 | 30,035 | 9,788 | 32.6% |

| 35~59歳の 一人暮らし女性平均 | 40,075 | 7,700 | 19.2% |

参考:家計収支編 単身世帯 詳細結果表(2022年) ※単身世帯のうち世帯主が勤労者である場合

これによると、全体の食費の平均における「外食」の割合は20%を占めていることがわかります。

若い世代のほうが外食をすることが多いようで、34歳以下の女性は、食費の3割以上を外食にかけています。一方で35~59歳の女性は、外食が減る分、家で食べるものにお金をかけるようですね。

一人暮らし女性全体の平均的な食費から外食費を引くと、36,860円 – 5,230円 = 24,563円。

この約2.5万円にはコンビニ弁当・お惣菜などの「中食」も含まれているでしょうから、コンビニも使わずになるべく自炊中心で生活するなら2万円くらいでしょうか。

この仮定をもとに生活費をシミュレーションしてみることにしましょう。

状況別に見た生活費の内訳

毎月の生活費をどのように使うのかは人それぞれです。ここでは3つの生活パターンにわけて解説していきます。

外食・コンビニ食が多めの人

ここでは“食事を外食やコンビニ食が多めの人”の生活費の内訳を見ていきます。

今回は、手取りが25万と少し余裕がありますので、食費も平均より少し多めの4万円で見ていくことにしましょう。

| 項目 | 金額(円) |

| 家賃 | 105,000 |

| 水光熱費 | 10,000 |

| 通信費(ネット、スマホ) | 10,000 |

| 食費 | 40,000 |

| 服・美容・生活用品 | 19,000 |

| 交際費 | 18,000 |

| 趣味・娯楽 | 16,000 |

| 保険 | 12,000 |

| 貯金 | 20,000 |

| 合計 | 250,000 |

一人暮らししたら絶対に自炊とはいきませんよね。はじめて独立する人であれば、まずは生活に慣れるだけで手いっぱいでしょうし、仕事が忙しい人も毎日料理をするヒマはないでしょう。

食費4万円÷30日と考えれば、1日あたり1300円。ワンコインランチやお弁当を中心に、昼と夜は外食・中食で済ませることも可能です。

週末だけでも自炊するなら、ときどきお洒落なカフェでランチもできそうですね。最初からすべてを完璧にこなそうとせず、何事も無理なく続けることが大切です。

自炊を中心して、娯楽・交際費を優先する人

次に、日々のランチ(昼食)も手作りのお弁当にして、娯楽・交際費を優先する人の生活費の内訳を見ていきましょう。

自炊を中心にときどきコンビニも利用する食費イメージで、2.5万円で計算しています。

| 項目 | 金額(円) |

| 家賃 | 105,000 |

| 水光熱費 | 10,000 |

| 通信費(ネット、スマホ) | 10,000 |

| 食費 | 25,000 |

| 服・美容・生活用品 | 21,000 |

| 交際費 | 23,000 |

| 趣味・娯楽 | 22,000 |

| 保険 | 12,000 |

| 貯金 | 22,000 |

| 合計 | 250,000 |

職場にはお弁当を持っていくようにして、食品を2.5万円におさえたパターンをシミュレーションしてみました。

割合は交際費と趣味・娯楽費を多めにして、そのほかに服・美容・日用品代と貯金に回してみました。シーズンごとの旅行や習い事が楽しめそうです。

貯金が毎月2.2万円できたら1年間26.4万円になります。これだけ貯められたら、万が一の出費があっても安心ですね。

奨学金返済のある人

最後は“毎月、奨学金の返済がある人”の生活費についてです。

労働者福祉中央協議会が2023年3月に発表した「奨学金や教育費負担に関するアンケート調査」によると、月々の返済額は平均15,226円です。

参考:奨学金や教育費負担に関するアンケート調査|労働者福祉中央協議会

ここではわかりやすく、月々の返済額を1.6万円として見ていくことにします。

食費については、外食は控えめにしてコンビニ食は利用するイメージで、2.5万円としました。

| 項目 | 金額(円) |

| 家賃 | 105,000 |

| 水光熱費 | 10,000 |

| 通信費(ネット、スマホ) | 10,000 |

| 食費 | 25,000 |

| 服・美容・生活用品 | 20,000 |

| 交際費 | 21,000 |

| 趣味・娯楽 | 20,000 |

| 保険 | 5,000 |

| 貯金 | 18,000 |

| 奨学金 | 16,000 |

| 合計 | 250,000 |

服・美容・生活用品代や交際費、趣味・娯楽費に毎月2万円かけられるならまずまずだと思いますが、自分に当てはめたらどう思われるでしょう? 「もっと貯金したい!」という人もいれば、「習い事にお金をかけたい! おしゃれにお金をかけたい!」という人もいるでしょう。

どうしてもこれ以上の節約が難しいという人も、できるところからチャレンジしてみてはいかがでしょうか。カーサミアでも簡単にできる節約術や楽しんでできるDIY術を紹介しているので参考にしてください。

今の収入で家賃・食費の目安はいくら?

私の「生活費の目安」を計算する >>

参考記事:一人暮らしでもエアコンつけっぱなしがお得?夏の電気代節約術5選(前編)

参考記事:捨てる前に試してみて!保冷剤を消臭剤として再利用♪

実際に手取り25万・家賃10万~11万円で暮らしている人の体験談

生活レベルを下げられず、きつかったです

(26~30歳/東京都新宿区/ 家賃:11万円、手取り月収:25.8万円)

元々住んでいた部屋なのですが、転職をして給料が下がってしまったため、貯金を崩しながら生活していました。

契約を取れれば11万の家賃も痛くなかったのですが、1年程なかなか契約が取れず、でも生活レベルを下げることもできず…。契約を取れるようになるまでの1年で、貯金の半分以上が消えました。

ちょっと大変でした。

(36~40歳/神奈川県川崎市/ 家賃:10.5万円、手取り月収:25万円)

通勤に便利な場所だったので選びました。選んだ時点ではお給料は30万円を超えていたのですが、その後すぐに退職することになってしまい…。毎月お金がなく、お給料をもらってはお金の計算ばかりしていました。

とにかく毎月の固定費を下げる為に格安スマホに変え、暑くても寒くてもエアコンを使わないようにしました。大好きだった外食もセーブし、家で主に鶏肉ともやしを使ったメニューばかり食べていました。

生活は余裕、もう少し貯金したい

(26~30歳/東京都世田谷区/ 家賃:10万円、手取り月収:25.8万円)

通勤時間を少しでも短くしたくて、古い家には住みたくなかったので、ほかに選択肢がありませんでした。

一番の節約は、交際費と食費です。毎日飲みにに行ってしまうとどんなの他の部分で節約してもお金は一切たまりません。なので本当に行きたい飲み会にしぼって参加するようにしています。

また、自炊を心がけています。ダイエットと節約ができて一石二鳥です。

家賃を安く抑えるにはどうしたらいい?お部屋選びのポイント

できるだけ家賃を安く抑えたい…!誰でもそう思いますよね。よく見かける物件の要素で、どっちを選べば安くなるのか比較してみます。

メリットとデメリットもまとめているので、物件選びの参考にしてくださいね。

各駅しか停まらない駅 vs 急行が停まる駅

各駅停車駅を選んだほうが家賃は確実に安くなります。沿線にもよりますが、10~15%ほど抑えられることも。

勤務先へ直通の駅を選びたい、この沿線が好きなど、沿線にこだわりがある方は、各駅停車駅を選んで家賃を抑えましょう。

各駅しか停まらない駅を選ぶメリット

・家賃を抑えられる

・希望の沿線に住める

各駅しか停まらない駅を選ぶデメリット

・通勤時間がかかる場合がある(沿線内の乗り換えが必要、または通過待ちなど)

木造 vs 木造以外

建物の構造や種別でも家賃は抑えられます。家賃を下げるには「木造」を選ぶこと。

木造となると概ねアパートになりますが、この選択は主要駅に近い場合に、より効果を得られる傾向があります。木造を選ぶことで、10%前後家賃を下げて住むことができるかもしれませんよ。

木造を選ぶメリット

・家賃を抑えられる

・主要駅に近い駅を選べる可能性がある

木造を選ぶデメリット

・木造住宅なので、「遮音性」「耐久性」「耐震性」「防火性」などの心配がある

・木造住宅は2階建てのアパートタイプが多いため、エントランスなどの共用部などがなく(外階段を使って直接玄関に行ける)、防犯・セキュリティ面に不安がある

築年数が古い物件 vs 築浅物件

なるべく新しい建物に住みたいって思いますよね。

一般的に「築浅」と認識されているのは5年くらいまでです。

結論としては、築年数が新しい・古いで必ず家賃が下がるかというと、そうではありません。

新築に近いほうが賃料が高くなることはもちろんありますが、実は「築〇年までが新しい」=「だから家賃が高い」という基準はありません。どちらかというと、そのエリアの物件の空室状況によるところが大きいです。

賃貸を募集している物件がたくさんあれば「余っている」ということで、築年数が新しくても著しく家賃が高くなることはありません。

逆に人気の場所で、物件が常に足りないようなエリアは築年数が古くてもあまり家賃は安くならない傾向があります。

まとめるとこうなります。

・空室の賃貸物件が多い=物件が余っている=家賃が安くなる

・空室の賃貸物件が少ない=人気エリア=家賃が高くなる

また、築年数が30年以上になると、室内設備も古くなりますが近年はリフォームやリノベーションにより、内装は新しくなっていることも多く、古さは感じません。ですが建物自体が古いと、建物の性能も悪くなるので、熱暖房効率が悪いなど住んでから出てくる事態に注意が必要です。

築年数が古い物件を選ぶメリット

・人気エリアに住みたい場合は家賃を抑えらえる場合がある

築年数が古い物件を選ぶデメリット

・家賃を抑えるために古い建物を選ぶと、建物の耐久性などに心配がある

・家賃を抑えた割に、光熱費がかかるなどの別の費用が多くかかる場合がある

3点ユニット(バス・トイレ・洗面が一緒)vs バストイレ別

これも根深い「バストイレ問題」です。

お風呂とトイレが別々の家がいいと思って探していいても、希望家賃を下げると3点ユニットと言われる「お風呂・トイレ・洗面」が一緒になっている部屋ばかりということがよくあります。

逆に、ここをこだわらなければ、家賃を下げられるということですね。

バス・トイレ・洗面にキッチンを足した「水回り」と言われる設備は、意外と室内でもスペース(面積)を必要とするため、別々にするのと一緒にするのでは仕上がるお部屋の専有面積に大きな差が出てきます。

水回りを別々にするを「A」、できる限り一緒にするを「B」として比べてみましょう。

| 水回りの考え方 | 6畳の居室を確保するための必要面積 | |

| A | それぞれバラバラにして6畳を確保する (設備を設置するために壁やドアも必要) | 30㎡前後 |

| B | できるだけコンパクトにまとめて、 6畳を確保する | 20~25㎡ |

Aのほうが快適に過ごせますが、必然的に必要面積が広くなるので家賃も高くなります。

ということで、家賃を下げるためには「バス・トイレ別」の条件を外しましょう。

3点ユニットの物件を選ぶメリット

・家賃を抑えられる

3点ユニットの物件を選ぶデメリット

・浴槽につかりにくい(上部にシャワーあり)

・洗面台のスペースがない、狭い

・トイレにウォームレットやウォシュレットがない

・入浴後は洗面やトイレを使う際に、熱気が残っている

3点ユニットでも、工夫することで、デメリットを補って快適に暮らせますよ。

ミニキッチン vs 2口コンロ以上のキッチン

都心の便利な場所の物件に多い、ミニキッチンタイプ。キッチンにこだわりのない方は、ミニキッチンの物件を選ぶことで家賃を抑えられますよ。

ミニキッチンは、コンロが1つ(IHまたは電気式が多い)、シンクも幅がない(フライパンが洗えない)、作業スペースがないのが特長です。あまり料理をしないタイプの方であれば、問題ないのですが自炊派の方は色々コツが必要です。

こちらも必要なキッチンを極限まで小さくすることで、専有面積を大きくしないで畳数を確保する設計上の技ですね。

キッチンのサイズ(形状)を小さくすることで家賃を抑えるのに、大きな役目を果たしてくれます。

ミニキッチンのメリット

・家賃が抑えられる

ミニキッチンのデメリット

・自炊はしづらい

・キッチンが小さい部屋は、電化製品や食器を置くスペースも確保されていない場合が多い

エアコンなし物件 vs エアコン付き物件

時々見かけるエアコンなしとエアコン付き物件。どちらを選べば家賃が下がるのでしょうか。

結論から言うと、どちらを選んでも家賃に大きな差は出ません。

でも初期費用は抑えられますので、費用圧縮には有効です。

一般的に大家さんが物件にエアコンをつける理由は以下のようなことです。参考までにお伝えしておきますね。

・他物件との差別化をして高く貸すために最初から設置

・なかなか借り手がつかないときに後から設置

ということで残念ながら、エアコンがついていないからっと言って「家賃が安い」とは限らないというわけですね。

エアコン付き物件を選ぶメリット

・初期費用を抑えられる

・季節を問わずすぐ引っ越せる

・エアコンが故障したら、オーナー負担で修理してもらえる

エアコン付き物件を選ぶデメリット

・古いタイプのエアコンだと、光熱費が逆にかかる可能性がある

・エアコン設置済だと自分好みのエアコンは設置できない

一人暮らし女性のための節約術

一人暮らしの女性だからこそできる簡単な節約術を紹介します。

細かい計算や面倒な作業は必要ありません。

ちょっと気を付けるだけで、年数千円〜数万円の節約につながるでしょう。

家計管理をはじめる(家計簿をつけてみる)

生活費を自分で管理する第一歩といえば家計簿です。

難しい計算式を覚えたり、細かい項目を書いたりする必要はありません。

スーパーで買った食材は野菜でもジュースでもまとめて「食費」とする、スマホ代とインターネット代は合計して「通信費」とするといった考え方で大丈夫です。

最近では家計簿アプリもあるので便利ですよ。

毎日が手間であれば1週間ごとに計算してもかまいません。お財布のレシートやクレジットカードの明細などにある金額を計算してみましょう。

自分の月々の生活費がわかれば、どこを節約すればよいのかも見えてきます。

お風呂の湯量を少しだけ減らしてみる

一人暮らし用のユニットバスにお湯を張ると平均して150リットル程度の水を使います。また、シャワーは1分間に10リットル程度の水が使われています。

例えば10分間シャワーを使ったとしたら、100リットル程度の水が使われていることになります。東京都水道局の水道料金に基づき、1リットル0.24円で計算してみます。

【毎日お風呂につかり、10分間のシャワーを浴びる場合のシミュレーション】

バスタブ150L + シャワー 100L = 250L

250L × 0.24円 × 30日 = 1,800円

お風呂だけで毎月1,800円支払っていることがわかりました。

これを半身浴などにしてバスタブを130Lに、シャワーを5分に抑えたらどうなるでしょう。

【毎日半身浴につかり、5分間のシャワーを浴びる場合のシミュレーション】

バスタブ130L + シャワー50L = 180L

180L × 0.24円 × 30日 = 1,296円

1カ月で504円、年間だと約6,000円節約できます。これはなかなか効果がありそうですね。お風呂の水を減らす以外にも、毎日を隔日にするなどでも調整できますよ。

節水シャワーヘッドに変えて、水道代を節約している人もいますよ。

コンセントを抜いて待機電力をカットする

つい、コンセントを差しっぱなしにしている電化製品はありませんか?

テレビやドライヤーなどはもちろん、洗濯機や炊飯器も一人暮らしであれば毎日は使いません。

エアコンや天井のライトのような電化製品は難しいですが、常に電源に繋ぐ必要のない電化製品はコンセントを抜いて「待機電力」を減らしましょう。

資源エネルギー庁の調べによると、一世帯あたりの待機電力は 消費電力の5.1%となるといわれています。

こちらは一人暮らしからファミリー世帯までを指しているので、最大値として捉えましょう。家族数が違えば、電化製品の数も種類も違いますよね。それでは仮に一人暮らしの待機電力が4%だとして、簡単に試算してみましょう。

毎月3,000円の電気代がかかる住まいであれば、3,000円×4%=120円という計算です。

120円×12カ月=1,440円、コンセントを抜くだけで1年で、約1,440円の節約になります。

コンセントを抜くのが面倒という人は、スイッチで電源の入り切りができる節電タップを使ってみるとよいでしょう。

参考:平成24年度エネルギー使用合理化促進基盤整備事業(待機時消費電力調査)報告書概要

エアコン以外の電化製品を使ってみる

夏場や冬場に大活躍してくれるエアコンですが、電気代は高いです。

冬にエアコン代わりに活躍するアイテム

冬のアイテムでは、エアコンの代替品がたくさんありますよ。ホットカーペットや電気毛布の方が安く済みます。

たとえば1畳用ホットカーペットの消費電力は、平均230W程度と言われています。エアコンは設定温度や風量によって違いがありますが、暖房の最大値1500Wで計算しましょう。

全国家庭電気製品公正取引協議会による目安単価に基づき、1時間あたりの電気代を27円とすると、電気代は以下の通りになります。

◆ホットカーペット 230W ÷ 1,000 × 1時間 × 27円 = 6.21円

◆エアコン 1,500W ÷ 1,000 × 1時間 × 27円 = 40.5円

参考:「電力料金の目安単価」の改訂に関する件|公益社団法人 全国家庭電気製品公正取引協議会

実に6.5倍もの違いがあります。便利なエアコンですが、使い過ぎには注意したいですね。

最近では「一人用こたつ」も販売されています。夏でもセンターテーブルとして使えるタイプなら便利です。デザインもいろいろありますので、お気に入りを見つけてくださいね。

狭いお部屋にこたつを置くときは、以下のようにレイアウトを工夫するとよいでしょう。

夏のエアコン代を抑える方法

夏には扇風機や送風機を取り入れてみるとよいでしょう。

カーサミアでは、エアコンを使わずに涼しくなる方法もご紹介しています。

真夏など、どうしてもエアコンが必要な季節は、きちんとエアコン掃除をすると、消費電力を減らせて節電になりますよ。

家具のレイアウトでも変わる!

また、ベッドや布団の位置も見直してみてください。窓辺や壁の近くにぴったりくっつけていると外気温の影響を受けます。

数センチでも離してみるだけで、エアコン代を抑えることができるでしょう。

ガスは都市ガスがおすすめ

ガスには2種類あり、都市ガスとプロパンガスがあります。一般的には都市ガスよりプロパンガスの方が1.5倍~2倍ほど高値です。お部屋を探すときは使うガスの種類を確認するようにしましょう。

1時間料理をした場合のガス代は、都市ガスが約33円、プロパンガスが約51円です。プロパンガスのほうが、およそ1.7倍ほど高い計算になりますね。

ちなみに料金は都市ガスもプロパンガスも、ガス会社が自由に設定できる仕組みです。

都市ガスはガスの自由化によって、利用者が自由にガス会社を選べるようになっているので、お部屋を比較する際は、ガスの種類や契約しているガス会社の料金も比べてみるとよいでしょう。

1時間 料理をしていた場合の利用料金(カーサミア調べ )

※すべて中~強火を想定

※基本料金は除外

◆都市ガス 約33円(13A, 2.97kW,東京ガス6月単価145円/m3にて計算)

◆プロパンガス 約51円( 2.97kW,東京平均479円/m3で計算)

積み立てや投資を始めてみる

節約して浮いたお金や、なんとなく貯金していたお金がある場合は、積み立てや投資に回す方法もありますよね。近年、銀行の金利は低迷しており、口座に預けておくだけでは利子はほとんど付きません。

そこで選択肢のひとつに入れたいのが積み立てや投資です。もちろん中には知識やノウハウが必要でリスクも高いものもあります。しかし、今は積み立てNISAやiDeCoなど、初心者でも始めやすい資産運用の仕組みがたくさんあります。

NISAもiDeCoも少額で始められるのが特徴です。投資信託はワンコインからスタートできるものもあるので、お手軽さもメリットのひとつですよね。

食費節約におすすめ、自炊レシピ

節約でみなさんが考えるのは、やっぱり自炊による食費節約!

しかし食費節約といっても「毎日納豆ご飯」「カップラーメンばかり」というのは少し寂しいもの…。健康のことも考えて、野菜やお肉もバランスよく食べたいところです。

というわけで、カーサミアは時短レシピや節約レシピ、自炊の基本に関する記事をたくさん公開しています。

そもそも「バランスの良い食事とは?」や、「自炊って本当に節約になる?」等の記事を公開中。ぜひご覧ください。

「料理・レシピ」の人気記事

「料理・レシピ」の新着記事

手取り25万円で10万円~11万円のお部屋に暮らしたパターンをシミュレーションしてみました。体験談を見てみても、仕事の状況や自分のライフスタイルによって生活の大変さも変わってきますね。

今は余裕のある生活を送っている人でも、転職などで手取りが変わる可能性もあります。現代は男女の別なくさまざまな働き方が選択できる時代です。どのような状況になってもあわてないように、今のうちにしっかりと計画をしておきましょう。

お金のやりくりもライフスタイルも慌てず騒がず、余裕のある日々を送ってこそ真のオトナ女子かもしれません。みなさんもこの記事を参考に、ハッピーな毎日を過ごしてくださいね。

部屋の条件を妥協せず、家賃を節約する方法

「ある程度便利な場所で、広めで、セキュリティがあって、…の条件は妥協できないから、家賃は節約できない」と思い込んでいませんか?

もしかしたらマンションを購入することで、住居費を変えずにもっといいお部屋に住めるかもしれません。

賃貸or購入 比較シミュレーション計算ツール

大きな支出、家賃。

「この家賃、もったいないなぁ…」

「いまの住居費と同じ支出だと、いくらのマンションが買える?」

と考え始めたら、そろそろ「あなたにとっての買い時」かも。一度シミュレーション計算してみてくださいね。

マンション購入体験談

手取り23万円の一人暮らし女性は「家賃がもったいない」と中古マンションを購入し、【家賃を資産に変える】という節約をしながら、充実した新生活を送っていますよ。

賃貸の家賃は7万円、住宅ローンの返済額は6.7万円。「家賃がもったいなかったので…思い切りました!」

手取り25万円の一人暮らし女性は、「いまの賃貸より、収納と設備の充実したお部屋に住みたい!」と新築マンションを購入しました。

ランニングコストも含めた住居費は、月9.5万円を予定しています。

「住宅ローン控除に興味があったので、広いお部屋を選びました!」

「手取りと家賃」の記事一覧

手取り17万・家賃6万で一人暮らし

手取り17万・家賃7万で一人暮らし

手取り18万・家賃6万で一人暮らし

手取り18万・家賃7万で一人暮らし

手取り18万・家賃8万で一人暮らし

手取り19万・家賃7万~8万で一人暮らし

手取り20万・家賃6万で一人暮らし

手取り20万・家賃7万で一人暮らし

手取り20万・家賃8万で一人暮らし

手取り20万・家賃9万で一人暮らし

手取り21万・家賃8万~9万で一人暮らし

手取り22万・家賃8万で一人暮らし

手取り22万・家賃9万で一人暮らし

手取り23万・家賃9万~10万で一人暮らし

手取り24万・家賃9万~10万で一人暮らし

手取り25万・家賃10万~11万で一人暮らし